給与所得者の確定申告書a,bの収入金額等と所得金額の書き方ガイドブック

1.給与所得者の確定申告書a,bの収入金額等と所得金額の書き方ガイドブック

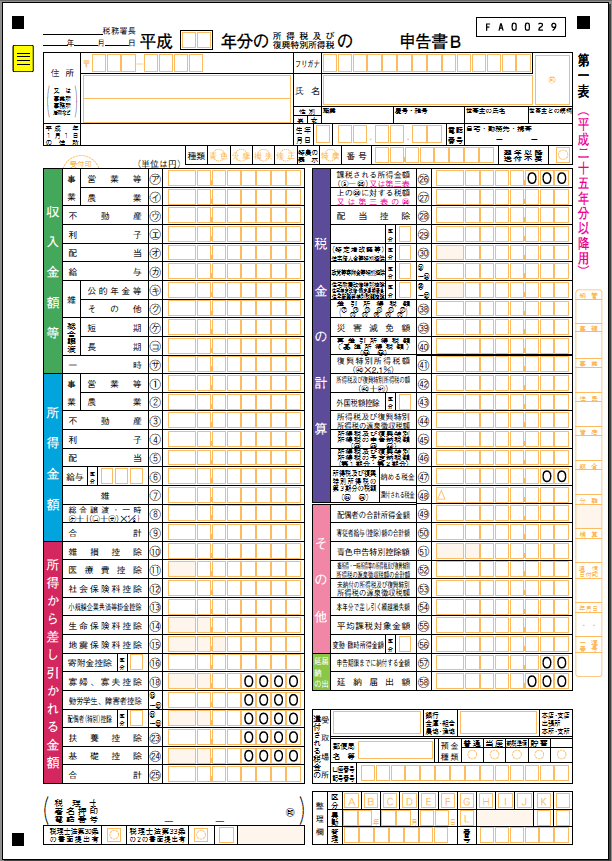

2.給与所得者の確定申告書a,bの書き方

3.確定申告書の収入金額等の書き方

4.給与所得者でなぜ確定申告をするのか?必要書類などを把握しましょう。

5.確定申告書の収入金額等の書き方 副収入の書き方

6.給与所得者の確定申告 所得金額の書き方

6-1.給与所得額の記入方法と計算方法

6-2.給与所得控除額の計算式

6-3.給与所得の特定支出控除について

7.給与所得金額以外の所得金額の記入方法と計算方法

8.確定申告書a,bの収入金額等と所得金額が完成します。

給与所得者で確定申告対象者に該当した場合は税額を確定させるために確定申告が必要になります。

確定申告を行う場合は確定申告書を作成する場合でもネットで確定申告をする場合でも、

- 収入金額

- 所得金額

- 所得から差し引かれる控除金額

などを記入していく必要があります。

収入金額と所得金額はそれぞれ意味が違いますので金額も違います。

又、主に給与収入がメインの収入の場合でも副業や投資などでその他の収入があるパターンもあります。

給与所得者で確定申告対象者になった人はなぜ確定申告対象者になったのか?

必ず確定申告しなければならない項目の内容について把握しておきましょう。

給与所得者の確定申告書a,bの書き方

ここからは給与所得がメインの収入で確定申告を行っていく場合の確定申告書a,bの書き方について掲載していきたいと思います。

確定申告書a,bは国税庁のページでダウンロードする事が出来ます。

又、インターネットの公式webサイト

『確定申告書作成コーナー』

を利用するとネット上で確定申告書用紙を作成し、印刷したり電子送信用ファイルを作る事が出来ます。

しかし、電子送信で提出する場合はe-taxに対応している会計ソフトや事前申請が必要になるようです。

ここでは提出方法もわかりやすい本来の確定申告書aと確定申告書bの書き方や使い方について掲載していきたいと思います。

まず、

- 事業収入

- 不動産収入

- 利子収入

- 総合譲渡(短期,長期)

などが有り、確定申告書aで申告できない場合は確定申告書bを使用します。

給与収入だけの場合で医療費控除や扶養控除、保険料の控除が目的の場合は確定申告書aでも構いません。

確定申告の用途によって申告用紙を間違えないように確認しておきましょう。

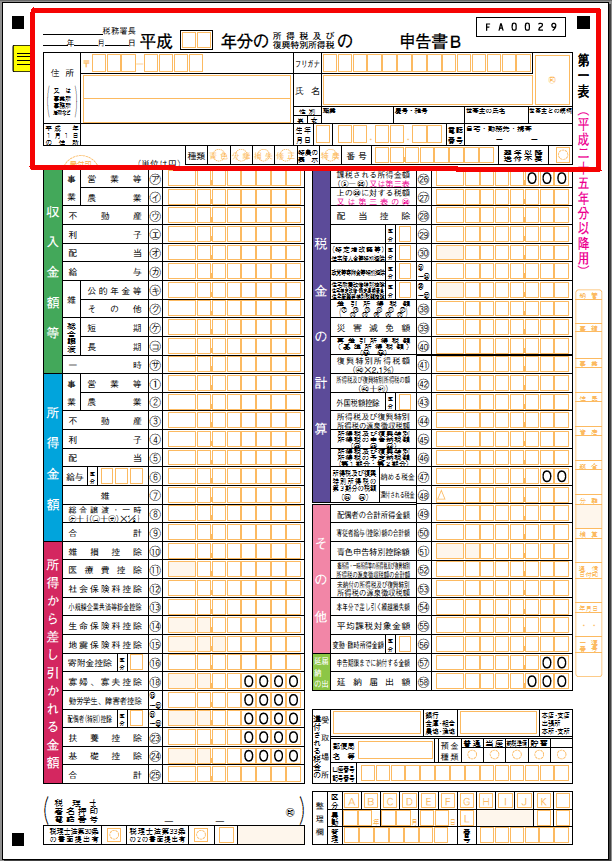

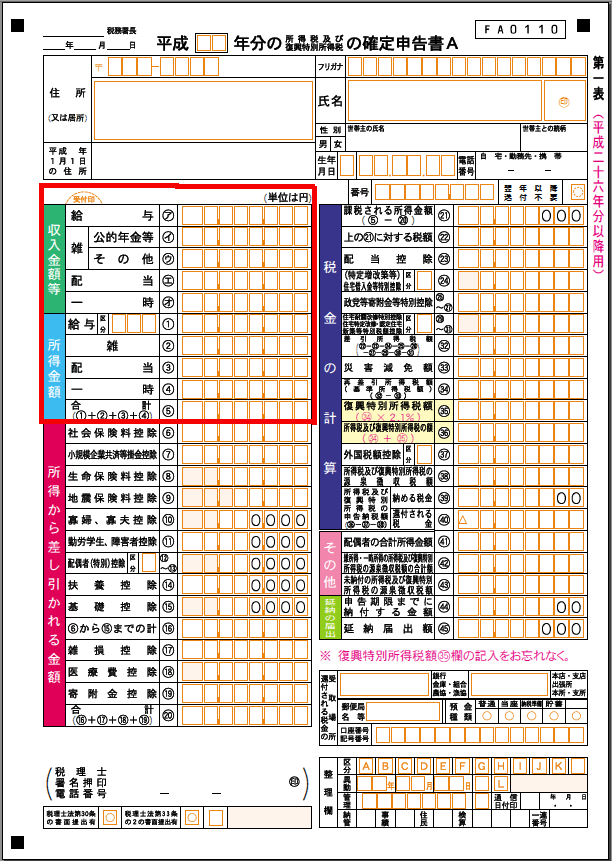

上記の確定申告書a,bの画像を見てもらうとわかると思いますが、まず住所や氏名、生年月日などの覧を記入する必要があります。

確定申告書a,bの冒頭部分の書き方がわからない場合は前回の下記ページで全ての項目について1つずつ解説していますので書き方の参考にしてください。

確定申告 1月1日の住所,生年月日,職業,屋号,種類などの書き方>

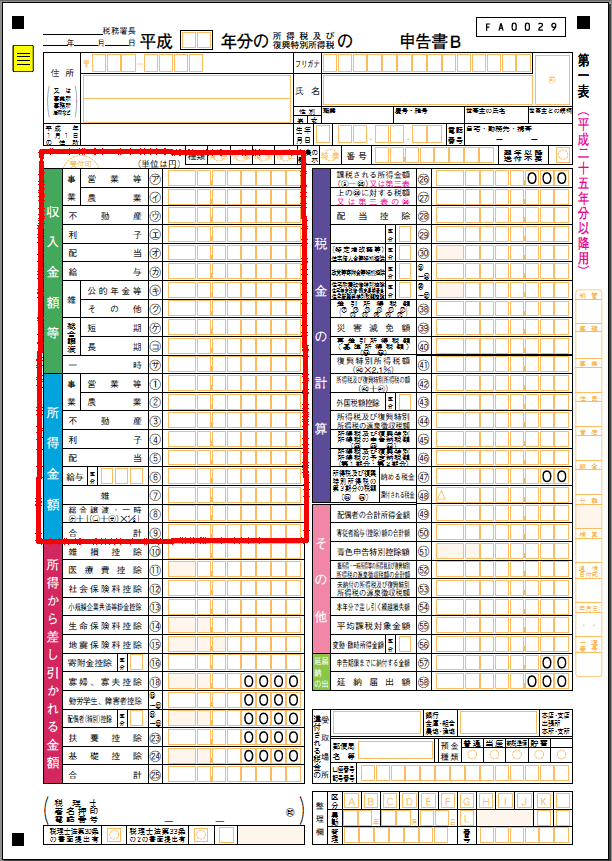

上記ページで確定申告書の1番最初の項目部分の書き方が分かったら次は確定申告書の緑色の部分の給与覧に去年の総収入を記入していき、次に水色の所得金額覧を埋めていきます。

このページでは緑色の収入金額等の書き方と水色の所得金額の書き方について項目を1つずつ掲載していきます。

確定申告書の収入金額等の書き方

主な収入が給与収入の場合は給与収入の覧に去年の総収入を記入していきます。

確定申告書aの場合は『ア』の項目になり、

確定申告書bの場合は『カ』になります。

基本的に給与収入だけが去年の収入の場合は確定申告書aで構いません。

確定申告書bに書いてしまった場合はそのまま確定申告書bを使用しても問題ありません。

この緑色の『収入金額等』の給与収入覧の金額は源泉徴収票に記載されている【支払金額】を記入します。

この支払金額は去年の年収や総収入を意味します。

確定申告で給与収入を証明するためには必ずこの源泉徴収票が必要になります。

源泉徴収票を紛失した場合は必ず会社に再発行申請をしておきましょう。

源泉徴収票を受けとっていない場合でも確定申告時に税務署へ源泉徴収票を添付書類台紙などに貼って提出する必要があります。

必ず確定申告前までに源泉徴収票を揃えておきましょう。

給与所得者でなぜ確定申告をするのか?必要書類などを把握しましょう。

メインの収入が給与収入で確定申告を行う場合はなぜ確定申告を行うのか?整理する必要があります。

基本的に給与所得者の場合、会社で年末調整を受けていれば確定申告は不要になります。

もちろん毎年のように確定申告するわけでは無いと思いますが医療費や保険料などで控除申請しなければならない場合は、

医療費の領収書

生命保険料控除証明書

などの関連書類を揃える必要がありますので必ず確認しておきましょう。

副業や投資などで副収入を得て確定申告しなければならなくなった場合は各自で収益を証明出来る物や必要経費を証明する領収書などを揃える必要があります。

収入金額等の覧に各種収入金額を記入する時も必要になりますし、その下にある水色の所得金額覧や所得から差し引かれる金額覧を記入する時も金額の計算で必要になる事があります。

確定申告しなければならなくなった理由に該当する必要書類は必ず揃えておきましょう。

確定申告書の収入金額等の書き方 副収入の書き方

副業の副収入や株式投資などで去年、メインの給与収入とは別に副収入を得た場合は該当する収入覧にその金額を記入する必要があります。

この時に注意しなければいけないのは、

確定申告書aには利子収入や不動産収入などを書く場所がありません。

そのため確定申告書bにのみ書く事が出来る副収入

- 事業収入

- 不動産収入

- 利子収入

- 総合譲渡(短期,長期)

上記の副収入を得た場合は確定申告書bの各種収入覧に経費を差し引く前の副収入金額を記入しましょう。

又、副収入を得た場合は自分が去年得た副収入が何収入に該当するのか?

確認する必要があります。

上記ページで色々な所得の種類を掲載していますので去年副収入を得て確定申告しなければならなくなった場合は収入の種類を確かめておきましょう。

自分が得た副収入が何収入か分かったら確定申告書の該当する収入覧にその金額を記入していきます。

収入の種類によって違いますが、損益の分かる物や書類などかある場合はそれが収入金額や所得金額の証明書になる事も有りますので必ず保管しておきましょう。

副収入でも収入金額の覧は経費を差し引く前の金額になりますので間違えないようにしておきましょう。

該当する収入を全て記入したら次は水色部分の所得金額覧を記入していきます。

給与所得者の確定申告 所得金額の書き方

ここまで

給与収入を源泉徴収票を見て記入する方法と副業や投資などで副収入があった場合の収入金額等の記入方法についてお伝えしてきました。

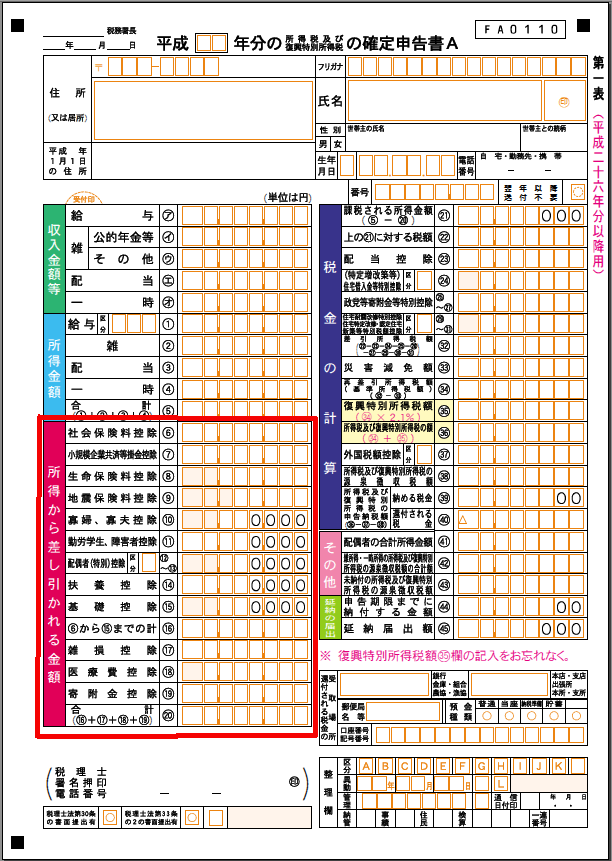

ここからは確定申告書a,bの水色部分に当る所得金額の記入に移っていきます。

所得金額を簡単にわかりやすく説明すると収入金額から必要経費や控除金額を差し引いた金額になります。

そのため、それぞれの所得種類で経費として差し引ける物などか既に定められています。

給与所得の場合でも経費として差し引ける控除金額の計算方法がありますので給与所得の金額を記入する前に確認しておきましょう。

もちろんここで書く所得金額は安い方が課税対象金額も直接的に安くなりますので税金もお得になります。

間違って多い所得金額を書いてしまうと支払う税金も増えてしまいますので計算には最善の注意を払いましょう。

給与所得額の記入方法と計算方法

給与所得額の計算方法は

【給与収入?給与所得控除額=給与所得額】

になります。

給与収入額は緑色の部分に書きました。

しかし、控除額は各自で計算する必要があります。

この控除額は給与収入額によって計算方法も違ってきますので自分の給与収入金額に合った計算方法で控除額を計算しましょう。

こちらのwebサイトでは緑色の部分に書いた給与収入金額を入力するだけで給与所得控除の金額を自動計算する事が出来ます。

計算すると控除額がわかりますので

給与所得額も知る事が出来ます。

【給与収入?給与所得控除額=給与所得額】

給与所得額が分かったら水色の所得金額覧の給与の項目に今計算した給与所得額を記入していきます。

念のため給与所得控除額を計算するための計算式を下記にも掲載しておきたいと思います。

自分で給与所得控除額を計算したい場合は参考にして下さい。

給与所得控除額の計算式

平成27年分:給与所得控除額の計算式一覧

| 給与収入金額 | 給与所得控除額 |

|---|---|

| 180万円以下 | 収入金額×40%(65万円以下の場合は65万円 |

| 180万円~360万円 | 収入金額×30%+18万円 |

| 360万円~660万円 | 収入金額×20%+54万円 |

| 660万円~1,000万円 | 収入金額×10%+120万円 |

| 1,000万円~1,500万円 | 収入金額×5%+170万円 |

| 1,500万円~ | 245万円(上限) |

平成28年分からは給与所得控除額が下記に変わります。

給与収入金額給与所得控除額

| 給与収入金額 | 給与所得控除額 |

|---|---|

| 180万円以下 | 収入金額×40%(65万円以下の場合は65万円 |

| 180万円~360万円 | 収入金額×30%+18万円 |

| 360万円~660万円 | 収入金額×20%+54万円 |

| 660万円~1,000万円 | 収入金額×10%+120万円 |

| 1,000万円~1,200万円 | 収入金額×5%+170万円 |

| 1,200万円~ | 230万円(上限) |

給与所得の特定支出控除について

ここまで給与所得者の基本的な所得控除金額の計算方法や計算に便利なwebサイトをご案内してきました。

上記でご案内した所得控除金額は給与所得者の場合誰でも控除を受ける事が出来ます。

しかし、さらに節税対策として特定支出控除という制度についてもご案内しておきたいと思います。

この特定支出控除の条件に該当すると上記の控除金額にプラスして所得金額の控除を受けられますので税金も節税出来ます。

特定支出控除の制度をわかりやすく説明すると、

給与を得るために支払った6項目の金額が定められている金額を超えた場合のみ控除を受けられる税制になります。

この6項目とは、

- 通勤費

- 転勤などの転居費

- 職務に必要な技術や知識のための研修費

- 職務に必要な資格取得費

- 単身赴任などの旅行費

- 書籍や作業服、制服、接待や贈答などの勤務必要経費(上限65万円)

が該当します。

上記の6項目の支出金額合計が

『特定支出控除の適用判定金額』を超える時には支出した金額の合計額に基づいた控除計算で 特定支出控除を受ける事が出来ます。

上記6項目の支出が去年膨らんだ場合は結構な控除金額になりますので詳しく計算方法や条件などを確認して申請するようにしておきましょう。

給与所得の計算方法や控除に関連する項目は以上になります。

給与収入以外にも別の種類の収入がある場合、

基本的に給与所得と違う所得金額の計算方法になりますので下記を参考にして下さい。

給与所得金額以外の所得金額の記入方法と計算方法

給与収入以外の収入があって確定申告をしている場合は給与所得金額覧以外の所得金額も記入する必要があります。

上記で少しお伝えしましたが収入の種類によって所得金額の計算方法や使える必要経費なども変わってきます。

他の収入の場合でも基本的に

収入?必要経費=所得金額

になります。

しかし、収入の種類によっては必要経費を差し引けない収入種類もあります。

所得金額を計算する前に

各種収入の所得金額計算方法を確認しておきましょう。

上記ページで自分の収入種類に該当する所得金額の計算方法を確かめたら実際に所得金額を計算してみましょう。

所得金額を計算したら確定申告書の水色部分の該当する所得種類の覧に計算した所得金額を記入しましょう。

自分が得た給与所得以外の所得金額も全て記入したらこの水色の部分は終了になります。

確定申告書a,bの収入金額等と所得金額が完成します。

ここまでこのページでは収入金額等の書き方や所得金額の書き方について掲載してきました。

主に給与所得がメインの場合でも副業や副収入で確定申告をしなければいけない場合でも所得金額の控除金額は節税のためにしっかり計算する必要があります。

収入種類や所得種類、所得金額の計算方法がわからなかった場合は記入金額や場所を間違わないためにも必ず確認しておきましょう。

次ページでは、

確定申告書の赤、紫部分に当る「所得から差し引かれる金額」の書き方を全て掲載しています。

給与所得者の確定申告の書き方 「所得から差し引かれる金額」の書き方ガイドブック>

確定申告書a,bの「所得から差し引かれる金額」部分は税金の控除などがメインの部分になりますので、確定申告で節税をして還付金を多く受け取りたい人や書き方がわからない人は参考にして下さい。

その他にも親族が病気になってしまった時の医療費控除、新しく生命保険や地震保険に加入した場合の保険料控除などの項目が出てきます。無駄に税金を払いすぎないようにするための重要な項目覧になりますので「所得から差し引かれる金額」の覧は必ずチェックしておきましょう!

このページと同じように1つずつ項目をご案内しています。